インフレとは、持続的な物価上昇

インフレ・デフレ、共に人間の心理が大きく影響します。

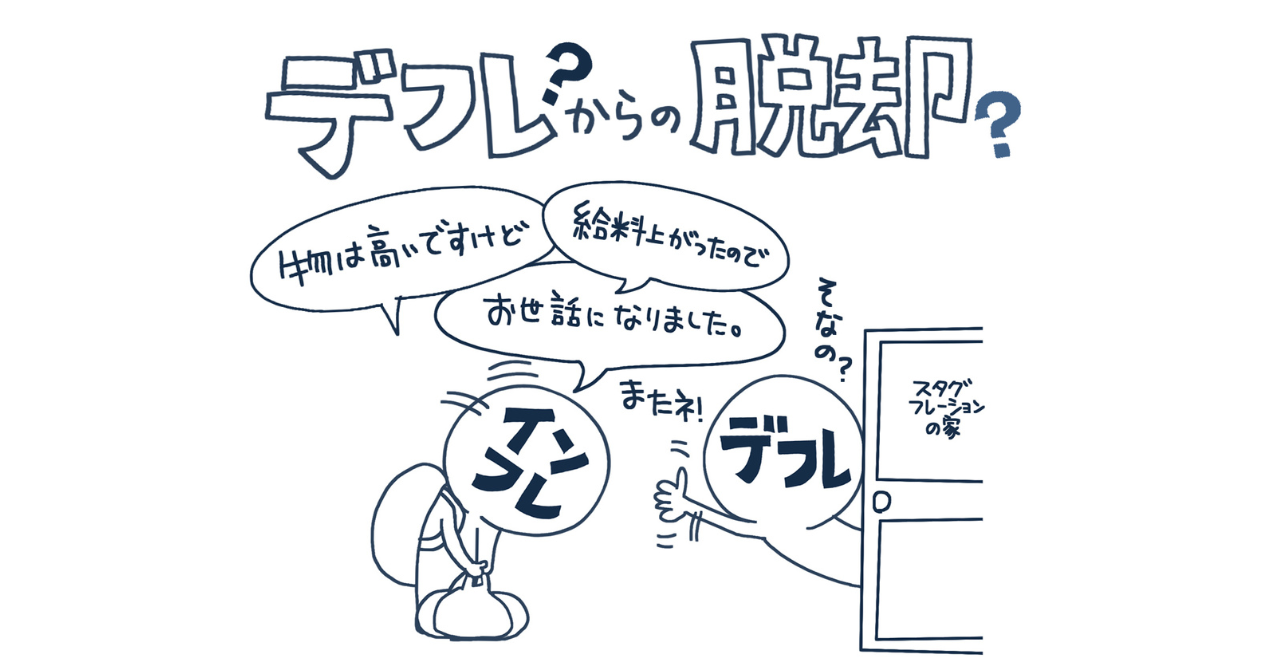

これまでの日本は、デフレ、デフレと、よく言われ、

このデフレからどうすれば脱却できるのか、大きな議論が繰り広げられてきました。

ただかつては、デフレよりインフレの方が深刻な問題とされてきました。

『インフレ』は、インフレーションの略であり、

どんどん物価が上がってくる、持続的な物価上昇のことで、ざっくりとしたイメージでは、とにかく供給よりも需要の方が多いと起こります。

需要と供給の関係では、

欲しいという人の方が多ければ、インフレになり、ものの値段は上がり、一旦ものの値段が上がると、明日はさらに値上がるかもしれないから、まだ安い今のうちに買っておこうという人が殺到します。

結果的に、商品が売れるのでさらに需要が増え、売る側はさらに高く、またものの値段が上がり、そしてまた今のうちに買っておこうという状況になれば、お金の流れがより活発になってい苦という流れです。

インフレのひどい例は、第一次世界大戦後の敗戦国ドイツで起こりました。

ドイツは、戦勝国に多額の賠償金を支払うために、どんどん国債を発行して、中央銀行に買い取らせました。中央銀行は、どんどんお札を刷っては、政府に渡していったのです。

その結果、お金の量に対して、供給量が足りないハイパーインフレという超インフレが起きました。

パン1個が、1兆マルクという単位までに値上がりしました。

そのインフレ対策として、ドイツでは、時の首相『シュトレーゼマン』により、『デノミ(通貨単位の切り下げ)』が行われ、通貨単位を1兆分の1に切り下げて、1兆マルクを新しい1レンテンマルクに変更したのです。

そうすると、国民の心に平常心が戻り、一挙にインフレを退治することができたのです。

たったそれだけと思えますが、まさしく経済は、人の気分と取れ、

冒頭にも申し上げた通り、インフレやデフレには心理的な要素が大きく関わってくるのですね。

また、これらインフレは、失業率と相関性があることもわかっております。

経済学者の名前を取って、『フィリップス曲線』と言いますが、

インフレになって、物価の上昇率が高くなれば、景気が良くなるので失業率が減り、物価が下がれば、景気が悪くなるので失業者が増えるというわけですね。

インフレは、失業者に優しいと言えますね。

デフレとは、持続的な物価下落

『デフレ』とは、デフレーションの略であり、

物価がどんどん下がっていく、持続的な物価下落のことで、供給が多く、需要が少ないと起こり、ぎゅーーーっと、縮んでいくイメージです。

デフレは、需要に比べて、供給の方が多い場合に起こり、明日は値下がりするかもしれないと思うため、皆が買い控え、ものが売れなくなります。

一旦売れない状態に陥ると、企業はなんとかものを売りたいので、さらに商品の値段を下げなければならなくなります。

すると、商品が売れても利益は減ってしまうため、利益が減れば企業は社員の給料を減らします。

企業の社員も消費者ですから、給料が減るわ、ボーナスが出ないわだと、じゃあものは買わないと買い物をしなくなります。

すると、また商品を売ろうとする企業は値下げせざるを得ません。

みんながどんどものを買わなくなり、経済活動が縮んでいき、物価の下落と、景気の悪化が同時に進行する状態となり、これを『デフレ・スパイラル』と呼びます。

スパイラルというのは、らせん階段のようなもので、ぐるぐる落ち込んでいってしまい、沈んでいってしまう状態が、デフレのイメージです。

デフレと聞くと、なんとなぁく先行きが暗くなるイメージとなりますね。

みんなが同じ行動をすると、合成の誤謬が起きる?!

もともと経済学では、一人一人の人間が合理的な経済活動を行うことを前提にしていました。

できれば、値上がりする前に買いたい、値下がりしてから買いたいという行動をみんなが取ります。

みんなが同じ行動をすると何が起きるのでしょうか?

例えば、サッカー観戦でみんなが座っている時に、一人だけ立ち上がるとよく見えます。

でも、みんなが同じことを考えて、一斉に立ってしまうと、結局みんなが前より見えなくなってしまいますね。

このような、個人一人一人が良かれと思って合理的な行動をとっていても、多くの人が同じ行動をとることによって、全体としては悪い事態になることを『合成の誤謬』と言います。

誤謬というのは、誤り、という意味です。

その結果、一旦インフレになると、ものの値段がどんどん上がっていき、デフレになると、ものの値段がどんどん下がっていく状態となり、そこから脱出するのが大変難しくなります。

インフレになった時に、私たちが本来やるべきことは、買うことをグッと堪え、我慢することなのです。

消費者物価指数の作り方『家計調査と指数品目』

インフレで、ものの値段が上がると言いましたが、インフレ率はどうやって算出するのかというと、

国の総務省統計局から、毎月1回発表される『消費者物価指数(CPI)』と呼ばれる、消費者物価の動きを表す指数を計算して、前年よりどれくらいものが値上がりしたか、その割合を見ています。

基準年を100とした指数で表します。

消費者物価指数がどんどん上がっていけばインフレ、下がってくればデフレということになります。

消費者物価というのは、要するに私たちが買うものの値段のことです、

物価にもさまざまあり、企業同士の取引で色々なものを売ったり、買ったりする物価を企業が物価指数と言いますが、私たち消費者が買うものの値段が上がるか、下がるか見るものが消費者物価指数です。

まず、全国から約9000世帯を選び出して家計調査を行い、みんなが買っている代表的な品目を選び出します。

これを『指数品目』と言い、

多くの人が買っている商品とサービスを全部で約600選びます。

次に、その600品目について、それぞれの値段を調べます。

大変な手間をかけて計算され、さらに統計学的に処理されます。

このようにして算出した、消費者物価指数が上がり続けていればインフレ、下がり続けていればデフレということになります。

5年に1回、指数品目の見直しが行われています。

日銀が目標を宣言して、インフレやデフレを抑える

インフレやデフレになった時に、なんとかそこから脱出するための『インフレターゲット』という金融政策があります。

その国の中央銀行、日本で言えば日本銀行が、1年間など一定の物価上昇率の目標(インフレ目標)を数値で示し、1年間の物価上昇率をこの程度にするように努力します、という目標を最初から国民にて向けて発表し、その達成を優先するために色々な努力をする金融政策のことです。

このやり方がうまくいくかどうかは、学者によってさまざまな意見があります。

そもそもインフレは、人間の心理で動くわけなので、なかなかうまくいかないのではないかという気持ちは残ります。

一方で、例えば1年間のインフレ率が10%の時に、それを3%以内に抑えるんだと国民に大々的に宣言すれば、物価の上昇率は3%程度に収まるんだとみんなが思ってくれて、ある程度の効果があるのではないかという考え方もあります。

実際に世界のいくつかの国の中央銀行がこの政策をとっています。

ディマンド・プル・インフレ と コスト・プッシュ・インフレ

インフレには、2種類があります。

『ディマンド・プル・インフレ』と『コスト・プル・インフレ』です。

『ディマンド・プル・インフレ』とは、需要が上がることで物価が上がります。

『コスト・プル・インフレ』は、コストが上がることにより、物価が上がるものを言います。

ディマンド・プル・インフレは、日本においては高度成長時代に起きましたが、その際、経済が豊かになり給料が増え、需要がどんどん増えていく状況です。

ディマンド・プル・インフレは、好景気を生んでいる状態と言え、ある種良いインフレと言えます。

コスト・プル・インフレは、1973年にオイルショックの時に起こりました。

第4次中東戦争により石油が値上がりして物価が高騰したのです。

こちらは、悪いインフレと言え、石油が値上がりすると、輸送費が高くなり全ての商品が値上がりし、深刻な物不足も引き起こしました。

物価上昇率もこの時は、1年で20%を超えていました。

今、1万円で買えるものが、1年後には、1万2千円になっている状態ですね。

低金利でデフレが進むとどうなるか?

日本では、ずっとインフレが続いていましたが、バブル崩壊以降の1990年代から2000年代にかけて、デフレが続き、デフレ・スパイラルが起こりました。

バブルが弾けた後、デフレが進むことで円高も進み、金利をどんどん下げ、ほとんどゼロという状態にしても輸出も振るわず景気は回復せずに不景気になるという悪循環に陥ってきました。

ケインズは、これを『流動性の罠』と呼んでおり、利子率を下げて金利がほとんどゼロで借りられても、流動性が高まったにも関わらず、企業の投資が増えず、中央銀行の金融緩和政策が効かなくなる状態となります。

流動性の罠によって、今の日本のように低金利の、金利が低い状態でデフレが進むと何が起きるかというと、企業は、新しい事業に投資しなくなります。

デフレというのは、物価が下がることであり、つまりお金の価値が上がることですよね。

もし1年で10%物価が下がると、10%の利子が付くようなものなのです。

今1万円で買えるものが、来年9000円で買える。物の値段が下がっていくということは、お金の価値が上がっていくということでもあります。

企業としても、銀行からお金を借りて、事業を起こすよりも現金を持っていた方が利益が上がるのですね。

厳密にいうと、違いますが、わかりやすくするために、ここではお金の価値が10%上がっていると考えます。

銀行に預けても、今は、ゼロに近い利子しかつきません。銀行に預けないで家のタンスに置いておいても同じですから、やや乱暴な言い方ですが、何もしなくても来年はお金の価値が10%上がり、つまり利子が10%つくようなものだということです。

そうなると、人々が他の資産より、お金(現金)はそのまま持っているのが一番という、貨幣に対する愛情、貨幣愛が強まっていきます。

これを『流動性選好』と言います。流動性を選り好みすると書きますね。

なんで経済学は、こんなに難しい言い方を使うのだろうかと思いますが、私なりに言えば、現金が好きだということです。

現金であれば、いつでも何にでも換えることができます。流動性があるということは、いつでもそれを他のものに換えることができるという意味です。

ものに投資しない、ものを買わない、お金で持っているのが一番安心なやり方、生活防衛のためにお金を使わないようになる、といったことを皆んなが同じことをすれば、ものが売れないという合成の誤謬が起きることになります。

日本経済がデフレでなかなか景気が良くならない。なんとなく閉塞感のような見通しがつかないと言うのは、こういうことなのですね。

また、デフレだと円高はどうなるのかというと、

外国人から見ると、デフレが進むと円の価値が上がるわけですから円を買うようになり円高が促進されます。

すると、日本から輸出されている品物の値段が高くなるので、輸出産業は不振になり、経済が悪くなり悪循環が起こります。

経済が悪くなり、デフレば進むと、みんなお金を使わなくなる。

そして、みんなが同じことをすると、ものが売れないという合成の誤謬が起きます。

例えば、買えるものが増えたとしても、手取りの額面が減るのは嫌ですよね。

デフレと聞くと、なんとなく暗くなるのは、そういう心理に近いものが働くからと言えますね。

インフレ or デフレはどちらが良い?

では、いったいインフレとデフレはどちらが良いと言えるのでしょうか。

世界の経済学者の共通認識では、

『ゆるやかなインフレが一番望ましい』となっています。

このデフレ心理を一挙にインフレ心理に切り替えるようなインパクトのある、政策や方針が出てくると良いところですね。

またここで、インフレにより困るのはというと、年金や預金で暮らす人だと言えます。

一番困る人は、高齢者です。

サラリーマンは、インフレになっても給料はすぐには上がりませんが、やがて上がっていって、なんとか稼ぎが追いついてきます。

でもお年寄りはというと、それまでに蓄えた預金や年金だけで生活をしていることが通常ですよね。

日本の年金制度には、物価スライド制というものがあり、物価が上がっていけば、年金の額も増えていくという仕組みになっていますが、

物価の上昇は、前年の消費者物価指数の数字が出て初めてわかることで、それに基づいて年金を引き上げます。

それだけ年金が物価上昇に追いつくのは遅れるということです。

そのため年金の実質的な受取額は下がるわけです。

預金も同じことで、インフレで今年1万円のものが来年1万2千円になるということは、今1000万円の貯金があっても来年には、その価値が20%減ってしまうということになるのです。

年金や預金だけで生活する人にとって、インフレというのは、極めて深刻な事態になり、

これこそがインフレの大きな問題点です。

インフレになると大変だから、なんとかこれを抑えなければいけないということが、これまでの世界の常識になっていたのです。

明日へのわずかなインフレ向上を志し、今日この瞬間を前向きになることで、昨日しなかったわずかな思いやりを目の前に貢献していく。

そんなふうにして、一人一人が社会へ、自身の人生へわずかな良いスパイラルを生んでいくことが、回り回って、みんながより良くなっていき得ると考えることもできますね。

僕も頑張ります。

みんなで頑張っていきましょう٩( ‘ω’ )و